Ордера на бирже: почему я перестал ждать идеальную цену

Знаете, что общего между торговлей на бирже и рыбалкой? В обоих случаях можно просидеть весь день, ничего не поймать и винить в этом погоду, снасти или фазу луны. Разница в том, что на рыбалке хотя бы воздух свежий, а перед монитором биржи — только кофе и растущее раздражение.

Года три назад я выставил лимитный ордер на покупку Ethereum по цене, которая казалась мне справедливой. Очень справедливой. Цена подошла на расстояние в три доллара — и развернулась. Я просидел ещё неделю, глядя, как эфир уходит всё выше. В итоге купил на 15% дороже, чем мог бы по рынку в первый же день.

Вот тогда я и задумался: а может, проблема не в рынке, а в том, как я пытаюсь с ним взаимодействовать?

Market Order: нажал и забыл (почти)

Рыночный ордер — это самая простая вещь на свете. Вы говорите бирже: “Хочу купить прямо сейчас, по той цене, что есть”. Биржа находит ближайшего продавца, сводит вас — и через пару секунд сделка готова. Красота в простоте.

Именно так работают обычные покупки в жизни. Заходите в магазин, видите товар с ценником, платите — ваш. Не пытаетесь же вы торговаться с кассиром в супермаркете, правда? (Хотя я знаю людей, которые пытаются, но это отдельная история.)

На крипторынке рыночный ордер даёт одну критически важную вещь — уверенность. Вы точно войдёте в сделку. Не “может быть”, не “если повезёт”, а гарантированно. Для многих стратегий это решает всё.

Конечно, есть нюанс с проскальзыванием. Видите цену $50,000, нажимаете кнопку, а покупаете по $50,030. Куда делись $30? Растворились между вашим желанием купить и реальностью биржевого стакана. На больших монетах вроде биткоина или эфира это мелочь. На экзотических токенах может быть неприятно.

Мой друг как-то решил купить малоизвестную монету за пару тысяч долларов. Рыночным ордером, естественно. Проскальзывание составило 4%. Он потом две недели рассказывал всем, какое это зло — рыночные ордера. А я ему говорю: “Чувак, ты покупал монету с дневным объёмом торгов в сто тысяч. О чём ты думал?”

Limit Order: искусство ждать и не дождаться

Лимитные ордера созданы для терпеливых. Или для тех, кто думает, что они терпеливые.

Смысл простой: вы выставляете цену, по которой готовы купить или продать, и ждёте. Биржа держит ваши деньги, ваш ордер висит в стакане заявок, и всё это время вы надеетесь, что рынок придёт к вам.

Иногда приходит. Иногда проходит мимо, помахав ручкой.

Самая частая ошибка — жадничать. Биткоин стоит $50,000, вы выставляете лимитку на покупку по $49,200. Потому что “вдруг упадёт”. Цена падает до $49,250, крутится там пару часов и идёт вверх. А вы сидите и думаете: “Ну надо же, всего пятьдесят долларов не хватило!”

И начинается игра в “передвинуть ордер”. Ставите на $49,300. Потом на $49,500. Потом на $49,800. А цена уже $51,000, и вы снова опоздали. Это как пытаться запрыгнуть в уходящий автобус — чем дольше думаешь, тем дальше он уезжает.

Но есть ситуации, когда лимитные ордера работают отлично. Например, вы решили накапливать биткоин и у вас есть год времени. Выставили несколько ордеров на разных уровнях ниже текущей цены и живёте спокойно. Упадёт рынок — купите дешевле. Не упадёт — ну и ладно, не очень-то и хотелось. Никакой спешки, никаких эмоций.

Проблема начинается, когда вы пытаетесь активно торговать лимитными ордерами. Потому что пока ваши деньги заблокированы в ожидании исполнения одного ордера, рынок может выдать три других возможности. И вы их пропустите, потому что капитал занят.

Stop-Loss: страховка, которая не всегда срабатывает

Скажу честно: я ненавижу и люблю стоп-лоссы одновременно. Ненавижу — потому что они выбивают меня из сделок ровно перед разворотом. Люблю — потому что несколько раз спасли от слива депозита.

Стоп-лосс — это когда вы говорите бирже: “Если цена упадёт до этого уровня, продавай всё к чёртовой матери”. Страховка от катастрофы. Вы купили биткоин по $50,000, поставили стоп на $48,000 — и теоретически максимум, что можете потерять, это $2,000. Теоретически.

На практике бывает иначе. Представьте: ночь, вы спите, а на рынке начинается паника. Кто-то сливает огромную позицию, цена проваливается за секунды. Ваш стоп активируется на $48,000, но исполняется по $47,200, потому что на уровне $48,000 уже никого нет — все покупатели испарились.

Это называется “гэп” или “проскальзывание стопа”. И это больно. Особенно когда через час цена возвращается к $51,000, а вы уже вне рынка с лишними потерями.

Ещё круче, когда крупные игроки специально “охотятся за стопами”. Они знают, что большинство трейдеров ставит стопы под круглыми уровнями или под локальными минимумами. И они целенаправленно толкают цену вниз, собирают все стопы — получается лавина продаж — а потом спокойно покупают дешевле и идут дальше вверх.

Значит ли это, что стопы не нужны? Нет. Они нужны как ремень безопасности в машине. Да, иногда он натирает, иногда мешает — но когда случится авария, вы будете рады, что он был пристёгнут.

Сложные ордера: когда простого недостаточно

Дальше начинается территория для тех, кто любит усложнять себе жизнь. Стоп-лимиты, трейлинг-стопы, OCO — звучит как меню в китайском ресторане.

Стоп-лимит — это попытка получить контроль над обеими сторонами: и над моментом активации, и над ценой исполнения. Ставите две цены: “если упадёт до этого — выстави ордер на продажу вот по этой цене”. Выглядит умно. Работает… ну, по-разному.

Главная засада — на быстром движении ваш лимитный ордер может просто повиснуть в воздухе. Цена пролетит мимо, а вы останетесь с открытой позицией, которую хотели закрыть. Причём уже с бОльшим минусом, чем планировали.

Трейлинг-стоп мне нравится больше. Это когда стоп “едет” за ценой на фиксированном расстоянии. Купили по $50,000, поставили трейлинг на 5%. Цена выросла до $60,000 — стоп автоматически подтянулся до $57,000. Красиво для трендовых движений, когда хочется взять максимум прибыли.

Но есть проблема: на волатильном рынке он может закрыть позицию на обычном шуме. Цена дёргается туда-сюда — это норма для крипты — и ваш трейлинг-стоп срабатывает на случайном колебании. А потом сидишь и смотришь, как цена идёт дальше вверх без тебя.

OCO (один отменяет другой) — это когда выставляешь два ордера сразу: тейк-профит сверху и стоп-лосс снизу. Исполнится один — второй автоматически отменится. Удобно, когда не хочешь следить за рынком. Выставил и пошёл жить.

Что работает для пассивного дохода

Вот мы и добрались до самого интересного. Все эти инструменты хороши, но как их использовать, если ты не хочешь сидеть у монитора 24/7?

Ответ простой: отдать это роботу. Нет, серьёзно.

Алгоритмическая торговля работает так: программа мониторит рынок, ищет возможности и исполняет сделки автоматически. И для алгоритмов оптимальны именно рыночные ордера. Потому что робот не переживает, не жадничает и не пытается поймать идеальную цену.

Он видит сигнал — входит. Не видит — не входит. Просто и эффективно.

Когда я начал использовать торговых ботов, первое, что меня удивило — как мало они суетятся. Я привык переставлять ордера по десять раз на дню, а бот просто ждёт своего момента и бац — исполняет сделку рыночным ордером. Никаких метаний, никакой блокировки капитала в неисполненных лимитках.

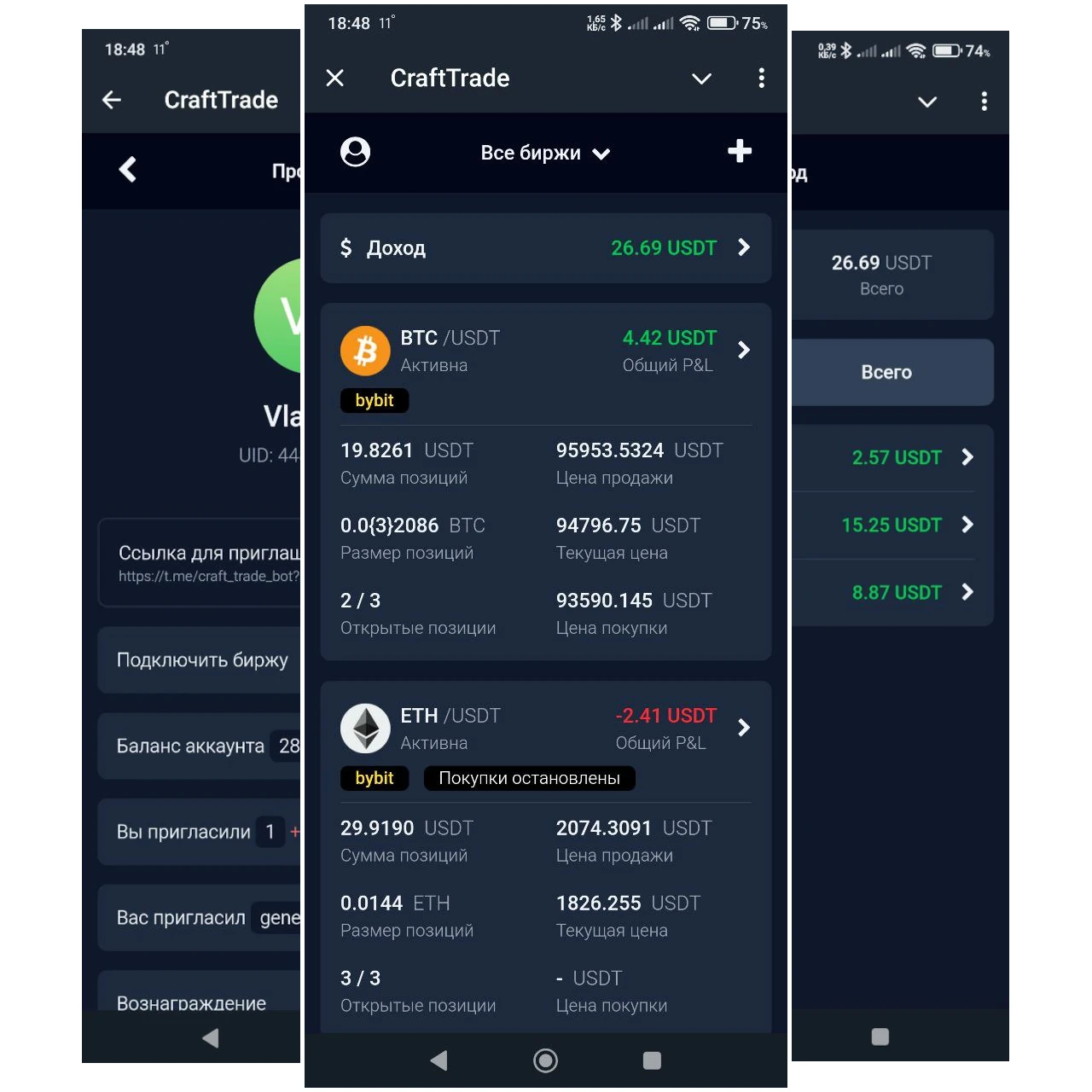

Craft Trade, например, построен именно на этой логике. Бот не пытается перехитрить рынок и купить на самом дне. Он входит, когда условия подходят, и делает это быстро. Проскальзывание? Да, есть. Но оно заложено в расчёт и компенсируется скоростью реакции.

Потому что пока вы думаете “а может, цена ещё упадёт”, рынок уходит. А бот уже в позиции и зарабатывает.

Главное — не зависать

Знаете, какая самая дорогая ошибка в трейдинге? Нерешительность. Не плохой вход, не отсутствие стопа, а банальное “я подумаю”. Пока ты думаешь — возможность уходит.

Я потратил кучу времени, пытаясь найти идеальные точки входа с лимитными ордерами. И знаете что? В итоге зарабатываю больше, просто входя по рынку, когда вижу возможность. Да, плачу за проскальзывание. Зато не плачу упущенной прибылью.

Торговые ордера — это не магия. Это просто инструменты. Молоток не хуже отвёртки, они для разных задач. Хотите собирать позицию месяцами — используйте лимитки. Хотите активно торговать или автоматизировать процесс — рыночные ордера ваш выбор.

Главное — понять, что идеальной цены не существует. Существует только цена, по которой вы вошли, и цена, по которой вышли. Всё, что между — уже история.